Την έκθεση του Διοικητικού Συμβουλίου για τη συγχώνευση με την Παγκρήτια δημοσιοποίησε η Attica Bank.

Όπως εξηγείται, βάσει της από 18 Ιουλίου 2024 συμφωνίας (η «Συμφωνία Μετόχων») μεταξύ του Ταμείου Χρηματοπιστωτικής Σταθερότητας (το «ΤΧΣ») και της Thrivest Holding Ltd (η «Thrivest»), το ΤΧΣ και η Thrivest έχουν συμφωνήσει να προβούν στην κεφαλαιακή ενίσχυση της Attica Bank, μετά τη Συγχώνευση και υπό την προϋπόθεση ολοκλήρωσής της, προς το σκοπό της υλοποίησης του επιχειρηματικού σχεδίου της Τράπεζας μετά τη Συγχώνευση και κάλυψης των πρόσθετων κεφαλαιακών αναγκών που θα προκόψουν από την υπαγωγή χαρτοφυλακίων μη εξυπηρετούμενων ανοιγμάτων των δύο τραπεζών στο πρόγραμμα παροχής κρατικών εγγυήσεων «Ηρακλής III».

Οι διοικήσεις της Τράπεζας και της Παγκρήτιας Τράπεζας αποφάσισαν να προχωρήσουν στη διαδικασία της Συγχώνευσης, σύμφωνα με τις σχετικές διατάξεις του εταιρικού δικαίου, του Ν. 2515/1997, του Ν. 4601/2019 και της Συμφωνίας Μετόχων όπως κυρώθηκε με νόμο (ο «Κυρωτικός Νόμος»), όπως εφαρμόζονται και ισχύουν και ανακοίνωσαν την πρόθεσή τους να προχωρήσουν στη Συγχώνευση την 24 Ιουλίου 2024.

Η διοίκηση της Τράπεζας κατέληξε στην απόφαση για τη Συγχώνευση, εκτιμώντας, αφενός, τους στρατηγικούς στόχους της και, αφετέρου, τις προοπτικές της συγκεκριμένης Συγχώνευσης, με τη δημιουργία μιας μεγεθυμένης Τράπεζας έτοιμης να υποστηρίξει της ανάγκες της αγοράς.

Συγκεκριμένα, η διοίκηση της Τράπεζας έλαβε υπόψη:

I. Την δημιουργία ενός ενιαίου χρηματοπιστωτικού φορέα δια της απορρόφησης με καθολική διαδοχή του συνόλου των στοιχείων της Παγκρήτιας Τράπεζας από την Τράπεζα. Με την σκοπούμενη Συγχώνευση, λαμβάνοντας υπόψη και την Συμφωνία Μετόχων, και την ενσωμάτωση των περιουσιακών στοιχείων, της πελατείας, των υποκαταστημάτων και του προσωπικού της Παγκρήτιας Τράπεζας, αναμένεται ότι η Τράπεζα θα παγιωθεί ως το πέμπτο μεγαλύτερο χρηματοπιστωτικό ίδρυμα της χώρας, το οποίο προβλέπεται ότι θα έχει δείκτη ΜΕΑ κάτω του 3%, θα αυξήσει ακόμη περισσότερο την ανταγωνιστικότητά της έναντι των υπολοίπων τραπεζών, θα επεκτείνει σημαντικά το δίκτυό της ανά τη χώρα και θα αποκτήσει ακόμη

μεναλύτερο μερίδιο στην τραπεζική αγορά, αυξάνοντας τον κύκλο εργασιών της και ακολούθως την κερδοφορία της.

II. Την αποτελεσματικότερη επίτευξη του εταιρικού σκοπού της Τράπεζας, που θα πραγματοποιηθεί λόγω της μεγέθυνσης της Τράπεζας συνεπεία της Συγχώνευσης.

III. Την επίτευξη οικονομιών κλίμακας στις περιπτώσεις εξόδων διοικήσεως και γενικά την μείωση του κόστους λειτουργίας και τη μεγιστοποίηση της αποτελεσμαπκότητας της διοικητικής οργάνωσης των συγχωνευόμενων πιστωτικών ιδρυμάτων.

IV. Τη δημιουργία ενός ενιαίου εταιρικού φορέα ο οποίος παρέχει σταθερό, δίκαιο και φιλικό περιβάλλον για τους εργαζομένους, τους προμηθευτές, τους δανειστές αλλά και τους πελάτες των συγχωνευόμενων πιστωτικών ιδρυμάτων, με αποτέλεσμα να δημιουργηθούν ευκαιρίες για ανάπτυξη και πρόοδο υψηλού επιπέδου, σε ανταγωνιστικούς όρους, με γνώμονα την καλύτερη εξυπηρέτηση των πελατών και την κάλυψη των αναγκών τους.

V. Την επιδίωξη ορθολογικότερης οργάνωσης των δραστηριοτήτων τους (από εμπορικής και/ επιχειρηματικής σκοπιάς) με βάση την παρούσα χρηματοοικονομική τους κατάσταση και τις αντίστοιχες προοπτικές βιωσιμότητας, δεδομένων και των υποχρεώσεων τους, καθώς και την εξοικονόμηση σημαντικών δαπανών, καθώς θα έχει ως αποτέλεσμα τον περιορισμό του συνολικού λειτουργικού κόστους και την απλοποίηση της υφιστάμενης δομής.

VI. Την περαιτέρω ώθηση στην ανάπτυξη των εργασιών της Τράπεζας, με συνακόλουθη συνέπεια, την αύξηση των ακαθαρίστων εσόδων και ακολούθως την κερδοφορία της Τράπεζας.

Η σχέση αξιών μεταξύ της Τράπεζας και της Παγκρήτιας Τράπεζας συμφωνήθηκε σε 9 για την Τράπεζα και 1 για την Παγκρήτια Τράπεζα και κατά συνέπεια η σχέση συμμετοχής των μετόχων των συγχωνευόμενων πιστωτικών ιδρυμάτων στο εκ της Συγχώνευσης διαμορφούμενο νέο ποσό μετοχικού κεφαλαίου της Τράπεζας, αφού ληφθεί υπόψη και η ακύρωση των μετοχών που κατέχει η Παγκρήτια Τράπεζα στην Τράπεζα, θα ανέρχεται σε 89,5275695920128% για τους μετόχους της Τράπεζας και 10,4724304079872% για τους μετόχους της Παγκρήτιας Τράπεζας.

Επομένως, ως δίκαιη και εύλογη σχέση ανταλλαγής (η «Σχέση Ανταλλαγής») για τις μετοχές της Παγκρήτιας Τράπεζας προτείνεται η αναλογία 0,0292156343836978 νέες κοινές ονομαστικές μετοχές της Τράπεζας για κάθε μία (1) κοινή ονομαστική μετοχή της Παγκρήτιας Τράπεζας ενώ οι μέτοχοι της Τράπεζας θα διατηρήσουν και μετά τη Συγχώνευση τον ίδιο αριθμό των μετοχών που κατέχαν πριν τη Συγχώνευση.

Για τον καθορισμό του εύρους αξιών και της σχέσης ανταλλαγής των μετοχών των συγχωνευόμενων πιστωτικών ιδρυμάτων, η Τράπεζα ανέθεσε στην ελεγκτική εταιρεία «PRICEWATERHOUSECOOPERS ΑΕ» (ο «Εμπειρογνώμονας») και η Παγκρήτια Τράπεζα στην ελεγκτική εταιρεία «KPMG Ορκωτοί Ελεγκτές Α.Ε.» τον έλεγχο του Σχεδίου Σύμβασης Συγχώνευσης και τη διατύπωση γνώμης για το αν η σχέση ανταλλαγής των μετοχών είναι δίκαιη και λογική.

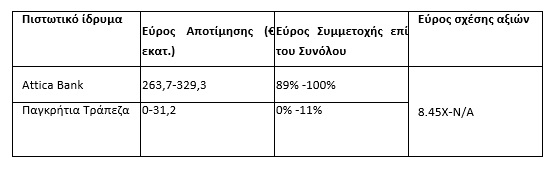

Με βάση τη μέθοδο που ακολουθήθηκε, ο Εμπειρογνώμονας προσδιόρισε το ακόλουθο εύρος αξιών και σχέσης αξιών:

*Αναλυτικά η Έκθεση του ΔΣ, ηΈκθεση Γνωμοδότησης και η Έκθεση Λογιστικής Αξίας, δημοσιεύονται στη δεξιά στήλη Συνοδευτικό Υλικό”.

Σχόλια του WBB News

Η ανακοίνωση της Attica Bank σχετικά με τη συγχώνευση με την Παγκρήτια Τράπεζα αποτελεί ένα σημαντικό βήμα για τις δραστηριότητές τους. Η απόφαση αυτή φαίνεται να βασίζεται σε λογικούς στρατηγικούς στόχους και αξιών, με στόχο τη δημιουργία μιας μεγαλύτερης, πιο ανταγωνιστικής τράπεζας με ελληνικό κεφάλαιο. Αναμένεται ότι η νέα τράπεζα θα μπορέσει να επεκτείνει το δίκτυό της και να ανταποκριθεί στις ανάγκες της αγοράς.

Η διαδικασία της συγχώνευσης φαίνεται ότι είναι πολύ προσεκτικά σχεδιασμένη, λαμβάνοντας υπόψη τη δημιουργία ενός ενιαίου χρηματοπιστωτικού φορέα και την ανάπτυξη οικονομιών κλίμακας μέσω της μεγέθυνσης της νέας εταιρείας. Επίσης, οι προβλεπόμενες αναλογίες μεταξύ των μετόχων των δύο τραπεζών φαίνεται να είναι λογικές και δίκαιες.

Συνολικά, η προοπτική της συγχώνευσης φαίνεται ότι θα οδηγήσει σε μία ισχυρότερη και πιο αποτελεσματική οντότητα στον χρηματοπιστωτικό τομέα, με τη δυνατότητα νέων επενδύσεων και ανάπτυξης. Αναμένουμε με ενδιαφέρον την εξέλιξη της εν λόγω συγχώνευσης και τα οφέλη που θα φέρει στις δύο τράπεζες και στον τομέα της χρηματοπιστωτικής αγοράς γενικότερα.